Что означает прибыль от реализации. Анализ прибыли предприятия

Прибыль от реализации продукции предприятия представляет собой разницу между валовым доходом и затратами производства. На этот параметр влияет способ осуществления основной деятельности предприятия. Валовым доходом считается выручка от реализации товаров, из которой вычитаются материальные затраты.

Показатели прибыли позволяют оценить эффективность предприятия. В отличие от размера выручки, который фиксируется регулярно, она подсчитывается за определенный срок (квартал, полугодие, год). После окончания отчетного периода рекомендуется сравнивать показатели с предыдущими. Если они выросли, то можно говорить об эффективности производства. В противном случае необходимо проводить маркетинговые исследования для оптимизации работы предприятия.

Источники получения прибыли

Можно выделить несколько способов получения прибыли от реализации продукции.

- Уникальность товара или монопольное положение предприятия при выпуске изделий влияет на величину дохода. При этом большое значение имеет периодическое обновление продукта, что позволяет избежать конкуренции.

- Изучение конъюнктуры рынка и изменения производства под ее потребности не менее значимо для получения прибыли.

- Инновационная деятельность предприятия влияет на размер экономических показателей. Важно постоянно обновлять товар, что обеспечивает конкурентоспособность, увеличение объемов реализации и рост прибыли.

К конечному результату финансовой деятельности организации относят балансовую прибыль. Ее можно получить результатом сложения прибыли (убытка) от реализации продукции и доходов (убытков) не связанных с основным производством и продажей товара. Данный экономический параметр представляет собой итоговый результат всех проведенных финансовых операций, причем учитываются все статьи баланса. Размер балансовой прибыли определяется бухгалтерским учетом расходов и доходов организации.

Способы расчета прибыли

- Прямым расчетом;

- Анализом;

- Соотношением величины дохода и затрат на производство.

Способ прямого расчета применяется для предприятий с небольшим ассортиментом продукции по определенной стоимости. Для расчета используются такие параметры, как запланированный объем выпуска товара, себестоимость и отпускная цена продукции.

Аналитический метод используется как для определения показателей прибыли, так и для оценки факторов, влияющих на эффективность производства и реализации. Для применения этого способа необходимо учитывать следующие факторы:

- себестоимость;

- объемы производства;

- ассортимент товара и его качество;

- оптовая цена продукции;

- рентабельность.

Аналитика позволяет не только определить факторы, влияющие на доходность предприятия, но и выявить необходимый комплекс мероприятий для поддержания прибыли на нужном уровне или ее увеличения.

Расчет прибыли по соотношению с затратами позволяет учитывать весь объем выпускаемого товара. Для использования данного метода берутся такие характеристики, как расходы на производство, полученная выручка от реализации за отчетный период и планируемая выручка от будущих продаж.

От чего зависит рост прибыли?

Условно можно выделить несколько факторов, влияющих на рост прибыли производства.

- выручка от продаж;

- стоимость изделий;

- объемы реализации;

- себестоимость товара;

расходы на хозяйственные нужды и др.

Будьте в курсе всех важных событий United Traders - подписывайтесь на наш

Стержневой целью образования всякого бизнеса является приобретение выручки. Дабы узнать точную сумму заработанных денег, нужно знать метод ее расчета, уточнить все затраты на производство и объем выпущенной продукции .

Инструкция

1. Представим, что вам нужно рассчитать прибыль предприятия от реализации продукции , выпускающей игрушки. В первую очередь, нужно узнать всю информацию о затратах на производство за волнующий вас период (традиционно для расчета берется месяц, квартал, полгода, год). Скажем:- сырье и материалы 6200 руб.;- основная и добавочная заработная плата 8610 руб.;- отчисления на общественные нужды в бюджет 26% (0,26 от зарплаты);- амортизация 2450 руб.;- прочие расходы 1060 руб.;- торговые расходы 10600 руб.

2. Позже уточнения всех надобных данных полученные числа нужно сложить. С поддержкой этого вы узнаете каждый объем потраченных средств на производство продукции :6200 + 8610 + 2238,60 + 2459 + 1060 + 10600 = 31167,60 руб.Уточним, что прибыль от продаж составляет 82 700 руб.

3. С полученной выручки от реализации продукции по закону нужно платить налог на добавленную стоимость (НДС). Ставка НДС на индустриальное производство составляет 18%. Рассчитайте сумму налога:82700 * 18% = 14886 руб.

4. Узнайте, сколько составляет полученная прибыль с НДС:82700 + 14886 = 97586 руб.

5. Остается рассчитать чистую прибыль предприятия за отчетный период. Для этого воспользуйтесь формулой:Выручка (с НДС) – затраты = 97586 – 31167,60 = 66 418,40 руб.Это и будет чистая прибыль от реализации продукции .

Самым главным среди всех финансовых показателей всякий компании является прибыль . К финальному финансовому итогу деятельности организации дозволено отнести балансовую прибыль . Как же ее рассчитать?

Инструкция

1. Для того дабы вычислить балансовую прибыль , нужно знать значения еще 3 показателей. В их число входит сальдо прибылей от внереализационных операций, прибыль от реализации продукции предприятия. Так же сюда дозволено отнести прибыль от прочей реализации. Балансовую прибыль рассчитайте как алгебраическую их сумму.

2. Выручка от реализации рассчитать достаточно примитивно. Для этого из всеобщей выручки от реализации каких-нибудь товаров и служб нужно вычесть сумму следующих значений. Первое из них – это себестоимость продукции. В нее включаются только затраты на производство, сюда не входят управленческие и торговые расходы. Второе слагаемое – это налог на добавленную стоимость. Третье значение – акцизы.

3. Сальдо внереализационных прибылей и затрат эксперты рассчитывают в зависимости от многих главных величин. Вам потребуются значения прибылей по ценным бумагам, которые принадлежат предприятию. Так же понадобятся доходы компании, получаемые от сдачи имущества в аренду. Узнайте и размеры прибылей организации от того, что она принимает долевое участие в каких-нибудь совместных планах. А помимо каждого вышеперечисленного, вам понадобится знать размеры бесчисленных санкций, неустоек, штрафов в случаях поставки продукции не надлежащего качества, за нарушения условий перевозок и сроков поставки, за невыполнение договорных обязательств.

4. Сейчас вам остается рассчитать последнее слагаемое. Сделать это нетрудно. В состав выручки от прочей реализации включите прибыль либо же убыток от реализации разных работ, служб, продукции, подсобных и обслуживающих производств. В это включается даже и реализация товарно-физических покупных ценностей. Помимо каждого перечисленного ранее, к прочей реализации организации так же дозволено отнести службы и работы, немножко другого не индустриального нрава. Эти виды работ обыкновенно не включаются в объем продукции, относящейся к стержневой деятельности предприятия. В этом случае речь идет об оказании служб по транспортным хозяйствам, капитальному строительству и капитальному ремонту, реализация покупной теплоэнергии.

Показатель чистой выручки для всякого предприятия является особенно значимым. Чистая выручка – это результат деятельности компании за определенный период. Она показывает сумму денежных средств, которые получило предприятие, оплатив все налоговые сборы, зарплату своим работникам и другие платежи, которые носят непременный нрав.

Инструкция

2. Для определения размера чистой выручки нужно определиться с формулой, по которой будут производиться все расчеты.

3. Чистую выручка предприятия дозволено определить, когда вестимы следующие показатели: валовая выручка, финансовая выручка, сумма, выплаченных за период налогов, иная операционная выручка.

4. Формула расчета чистой выручки выглядит дальнейшим образом:Чистая выручка = финансовая выручка + валовая выручка + иная операционная выручка – налоги.

7. Иная операционная выручка определяется как разница других операционных прибылей и затрат. Для того дабы рассчитать финансовую выручка, вам нужно вычесть из финансовых прибылей расходы данной категории.

8. Позже того, как вы просчитаете нужные показатели, вы сумеете определить и размер чистой выручки. Если вы получили значение со знаком «-», то, соответственно, предприятие за изучаемый период понесло убытки.

9. Полученная чистая выручка обыкновенно применяется предприятием по усмотрению начальства. Как водится, чистая выручка идет на оплату нынешних затрат. Изредка чистую выручка накапливают либо применяют в филантропических целях.

Видео по теме

Выручка характеризует финальные итоги производственного процесса, является индикатором финансового состояния предприятия. Финально, на размер выручки могут влиять переменные факторы, к примеру, политическая обстановка в стране, природные катаклизмы, состояние репутации фирмы, под воздействием которых выручка может колебаться в краткосрочном периоде. Такой же результат могут иметь и проводимые широкомасштабные рекламные акции компании. Впрочем в совокупности выручка для стабильно функционирующего предприятия является величиной больше-менее непрерывной, и данный показатель дает вероятность обладателям планировать грядущую действие. Выручка показывает, насколько результативно организован производственный и сбытовой процесс, не завышены ли издержки и выигрышно ли в совокупности существование данной предпринимательской единицы. Как же рассчитать выручка?

Инструкция

1. Определите размер валового дохода – всеобщей выручки от реализации товаров либо служб. Обнаружьте сумму чистого дохода – всеобщей выручки от реализации товаров либо служб за вычетом стоимости возвращенных товаров (служб) и предоставленных скидок клиентам. Рассчитайте совокупные затраты на производство товаров и предоставление служб, включаемых в себестоимость продукции. Обнаружьте показатель валовой выручки предприятия, тот, что представляет собой разницу между чистым доходом от продаж и себестоимостью реализованных товаров либо предоставленных служб. Формула валовой выручки выглядит как разность между чистым доходом и себестоимостью продукции.

2. Определите показатель чистой выручки. Для этого из суммы валовой выручки следует вычесть налоги, штрафы, пени, проценты по кредитам, а также операционные расходы. К последним относят затраты на поиск партнеров, завершение сделок, расходы на возрастание квалификации работников, затраты, обусловленные форс-мажорными обстановками. Показатель чистой выручки как раз и отображает финальный итог деятельности фирмы, показывает, насколько выигрышно осуществление данного рода деятельности. Чистая выручка применяется предпринимателями для увеличения оборотных средств, образования разных фондов и запасов, а также для реинвестиций в производство. Объем чистой выручки напрямую зависит от размера валовой выручки, а также от величины налоговых платежей. Если компания представляет собой акционерное общество, дивиденды акционерам компании рассчитываются, как раз исходя из величины чистой выручки.

3. Среди основных функций выручки дозволено выделить стимулирующую. Она основный источник денежных вливаний, и фирме выигрышна ее максимизация. Это одобрительно отразится и на на росте заработной платы работников предприятия, и на темпах обновления основных средств, внедрения новейших спецтехнологий. В итоге происходит рост производства. Ярус выручки главен не только непринужденно для компании, но и для отрасти, государства. Вследствие выручки фирм формируются бюджеты различных ярусов. Из нее уплачиваются налоги, поступающие в государственный бюджет. При рыночных отношениях выручка владеет оценочной функцией. Ее ярус влияет на стоимость компании и ее конкурентоспособность в масштабах ветви. Выделяют и контрольную функцию выручки. Неимение выручки обозначает убыточность компании. Как видите, дюже значимо ориентироваться на размер выручки, а значит, ее формулу примитивно нужно знать для обзора хозяйственной деятельности.

4. Помимо всеобщего показателя выручки есть несколько ее видов. Скажем, по источникам образования существует выручка от реализации (из выручки надобно вычесть себестоимость продукции), от операций с дорогими бумагами (правильная разница между доходами и затратами от операций по реализации дорогих бумаг), внереализационная (сумма выручки по результатам продажи товаров, продажи имущества и по результатам внереализационных операций), от инвестиционной и финансовой деятельности. Дабы обнаружить выручка от инвестиционной деятельности, надобно из суммы чистого денежного потока за инвестиционный план вычесть затраты на реализацию инвестиционного плана. Выручка от финансовой деятельности – сумма выручки от продажи, процентов к приобретению и дохода от участия в иных компаниях за минусом процентов к уплате и операционных затрат.

5. По способу расчета, тот, что практикуется на том либо другом предприятии, дозволено выделить маржинальную, чистую и валовую выручка. Дабы обнаружить маржинальную выручка, необходимо из дохода вычесть переменные затраты. В зависимости от метода уплаты налогов есть налогооблагаемая и не подлежащая налогообложению выручка. Налогооблагаемая выручка – это доход за минусом поступлений, с которых не отчисляют платежи в бюджет. Для ее расчета надобно из балансового дохода вычесть налог с недвижимости, выручка по дополнительным налоговым обязательствам и доход, ориентированный на операции по льготам. В экономическом обзоре применяют такие показатели, как выручка прошлого, отчетного, планового периода, номинальная и настоящая выручка. Номинальной называют выручка, которая стоит в финансовой отчетности и соответствует балансовой выручки. Настоящая же выручка представляет собой номинальную выручка, откорректированную на показатель инфляции, соотнесенную с индексом потребительских цен. Также финансисты применяют представления капитализированной (направленной на увеличение собственного капитала) и нераспределенной выручки, которая является финальным финансовым итогом за минусом налогов и других обязательств.

6. Не только внешние факторы способны влиять на ярус выручки. Предприятие должно применить меры для ее роста. Скажем, дозволено провести оптимизацию товарных резервов и остатков на складе, обзор выбора выпускаемых продуктов, выявить продукцию, на которую нет потребности, и вывести ее из цикла. Больше результативная система менеджмента тоже содействует росту выручки. Другие меры – автоматизация производства для снижения затрат по оплате труда и использование безотходного производства.

Всякий продавец имеет успешные и не дюже дни. Изредка вы можете заключить ни одной сделки из-за того, что продаете слишком дорого либо слишком дешево. Весьма значимо вести статистику реализации вашей продукции. Это дюже поможет в процветании вашей компании

Вам понадобится

- – Расчет среднего объема продаж;

- – контроль числа заказчиков;

- – обзор деятельности соперников.

Инструкция

1. Посчитайте прошлогоднее число вырученных денег и поделите его на число проведенных продаж (все выписанные счета, заказы, контакты). Если вы не знаете данные цифры, потому что только приступили к продажам, поинтересуйтесь об этом у тех, кто владеет навыком в данной области и работает в ней несколько лет. При отсутствии и таких данных приступайте к независимым подсчетам. Обзор необходимо проводить по мере накопления средств.

2. Посмотрите по полученный средний объем продаж. Если данный показатель будет выше нужной отметки, то заказчиков вам потребуется поменьше, а если ниже среднего, то ищите заказчиков огромнее. Соответственно, ориентируясь по данным цифрам, рассчитайте нужный объем реализации, тот, что должен быть соответствующего размера.

3. Проведите обзор ваших заказчиков позже выяснения среднего объема продаж. Потенциальными для вашего становления станут те заказчики, которые обходятся вам пока не так много. Рассчитайте время, которое вы тратите на их обслуживание. При желании вы можете перевести заказчиков на другие данные сделок, а также в всякое время заменить какого-нибудь заказчика и приступить к поиску больше перспективного. Все это разрешает регулировать число реализуемых продуктов либо служб.

4. Получите все данные о ваших часовых сделках и ежедневном объеме продаж. Это станет чудесным показателем профессионализма, по которому вы можете судить о ваших способностях и вашем жанре работы. Сравните данный показатель с конкурирующими организациями. Если ваши показатели продаж правда бы немножко выше, то вы являетесь классным продавцом, и объем реализации рассчитан вами положительно, а если ниже – проанализируйте ваши тесные и слабые стороны раньше, чем выбирать другую тактику ведения деятельности. Если в любом деле, которое вы начинаете, показатели продаж останутся такими же, значит все дело в вас и огромнее ни в ком ином.

Налог на добавленную стоимость к выручке представляет собой косвенный налог, тот, что налагается на сумму реализованного товара либо служб предприятием. Расчет данной величины является довольно трудоемким и требующим внимания процессом, следственно в огромных предприятиях эта обязанность возлагается на отдельного бухгалтера.

Вам понадобится

- – калькулятор.

Инструкция

1. Узнаете ставку НДС, которой облагается реализованный товар. Их величины определяются ст.164 Налогового кодекса РФ и устанавливаются в размере 0%, 10%, 18%. Также при расчете применяются расчетные ставки 10/110 и 18/118, которые зависят от условий приобретения выручки, оговоренных статьями 154, 155, 161, 162 и 164 Налогового кодекса РФ.

2. Определите сумму налоговой базы выручки. Ее расчет ведется в соответствии с рекомендациями ст. 154 Налогового кодекса РФ. Сумма налогооблагаемой выручки равна стоимости реализованного товара, работы либо службы с учетом установленных акцизов. Расчет налоговой базы по НДС ведется на дату отгрузки товара, оказания служб либо выполнения работ, подтвержденную соответствующим актом. Также может быть использована дата фактического поступления денежных средств на расчетный счет либо в кассу предприятия в качестве оплаты либо авансового платежа. Всеобщие правила определения даты начисления НДС определены в п.1 ст.167 Налогового кодекса РФ.

3. Произведите перерасчет выручки в случае оплаты в зарубежной валюте для определения НДС. Для этого нужно перевести сумму в рублевый эквивалент по курсу Национального Банка РФ, тот, что был установлен на дату исчисления налога.

4. Рассчитайте НДС к выручке по всякой группе реализованных товаров, относящихся к различным ставкам налогообложения. Для этого нужно налоговую базу умножить на соответствующую ставку НДС. Выпишите счет-фактуру клиенту либо клиенту на оплату товара, работы либо службы с указанием рассчитанного НДС, дабы предприятие-контрагент могло принять эти суммы к вычету.

5. Рассчитайте всеобщую сумму налога на добавленную стоимость и вычтите из нее налоговые вычеты. Уплатите полученную величину в бюджет. В конце всего налогового периода подавайте налоговую декларацию с указанием данных расчетов.

Расчет бюджета предприятия представляет собой стержневой процесс при планировании грядущей деятельности и прогнозировании прибылей и затрат компании. Он определят надобность организации в источниках, которые нужны для приобретения выручки, и дает количественную отзыв перспективам существования фирмы.

Инструкция

1. Проанализируйте планируемые объемы продаж с учетом цен на продукцию и ожидаемой выручки. Возложите отделу маркетинга постижение рынка, в котором осуществляет действие компания, сезонных колебаний, необходимости рекламных компаний и соперничества. В итоге обязаны быть сформированы параметры объемов и цен продукции, а также составлен прогноз по оплатам, в котором учтены сроки их приобретения и риски образования безвыходной задолженности.

2. Выведите бюджет производства на основании составленных объемов продаж. Учтите производственные мощности предприятия , надобность уменьшения либо увеличения резервов, а также требуемые внешние закупки сырья и материалов. В итоге объемы производства продукции обязаны совпадать с объемами продаж с корректировкой на остатки готового товара на предисловие и конец отчетного периода.

3. Спрогнозируйте затраты на сырье и материалы, которые будут задействованы в производстве продукции напрямую либо неявно. Распишите объемы закупок и составьте графики осуществления оплаты за приобретенные материалы. Определите число производственных резервов, которые нужны на предприятии на случай перебоев с поставками либо неточностей прогноза продаж. Составьте план расходов на оплату труда работников, задействованных в производстве, а также убыточных и управленческих затрат.

4. Составьте прогнозный отчет о прибылях и убытках предприятия в зависимости от произведенных расчетов. Данный документ, по сути, является финансовой отчетностью компании на грядущий год, которая покажет итоги планируемой деятельности.

5. Проанализируйте показатели отчета и определите, какие из них нужно подкорректировать для увеличения дохода и минимизации убытков. Позже внесения всех изменений рассчитывает бюджет предприятия и утверждается начальником либо на собрании учредителей компании.

Чистая выручка подразумевает под собой определенную долю от балансовой выручки, которая должна остатьтся в распоряжении компании позже уплаты налоговых сборов и других непременных выплат.

Инструкция

1. Определите период, за тот, что вы хотите произвести расчет чистой выручки предприятия . Можете взять за сходственный расчетный период год, квартал либо месяц.

2. Рассчитайте чистую прибыль при помощи дальнейшей формулы: Чистая прибыль предприятия = финансовая прибыль + значение валовой выручки + другая операционная прибыль – сумма налоговых вычетов.

3. Обратите внимание, что показатели для расчета вам нужно взять за тот период времени, за тот, что вы решили произвести расчет.

4. Можете рассчитать сумму чистой выручки и иным методом. Для этого нужно воспользоваться показателями из финансовой отчетности. В этом случае чистая прибыль предприятия формируется на счете в бухгалтерском учете «Выручки и убытки».

5. Определите показатель валовой выручки. Для этого вам потребуются следующие суммы: выручка за нужный период и значение себестоимости продукции. Для расчета валовой выручки фирмы вычтите из первого показателя 2-й.

6. Обнаружьте сумму операционной выручки. Она определяется в форме разницы всех других операционных расходов и прибылей. В свою очередь, для того дабы посчитать финансовую прибыль , надобно вычесть из суммы финансовых прибылей издержки данной категории.

7. Посчитайте размер чистой выручки позже того, как произведете расчет нужных показателей. Если вы получите значение с негативным знаком «-», то это будет обозначать, что предприятие за изучаемый интервал времени понесло убытки.

8. Можете сформировать чистую прибыль из балансовой выручки. В таком случае она рассчитывается в виде разницы между балансовой прибыль ю, которая подлежит налогообложению и величиной налоговых вычетов с учетом полагающихся компании льгот.

9. Сверьте полученные значения. Они обязаны быть равными, чай вы рассчитывали один и тот же показатель различными методами. Если же суммы не сходятся, значит в расчетах была допущена оплошность.

К торговым расходам относятся затраты предприятия на отгрузку и реализацию товаров. При этом их расчет и порядок признания зависит не только от вида деятельности компании, но и от учетной политики. В связи с этим существует несколько вариантов учета сходственных издержек в себестоимости продукции.

Инструкция

1. Определите коммерческие расходы предприятия, которое осуществляет индустриальную действие. К ним относятся затраты на: упаковку и затаривание изделий на складах; доставку продукции на станции отправления; погрузку в автомобили, вагоны, суда и прочие транспортные средства; комиссионные сборы посреднических фирм; представительские расходы ; рекламу и прочие схожие нужды компании.

2. Составьте список торговых затрат предприятия, которое занимается торговой деятельностью. В этом случае учитываются затраты на оплату труда, перевозку товара, аренду, оглавление помещений, хранение продукции, рекламы, представительские и прочие издержки фирмы.

3. Отразите коммерческие расходы организации, занятой в переработке и заготовке сельскохозяйственной продукции. К ним относят общезаготовительные затраты, затраты на оглавление приемных и заготовительных пунктов, а также на оглавление птицы и скота на базах.

4. Рассматривайте все коммерческие расходы на дебете счета 44 «Расходы на продажу» в корреспонденции со счетом 10 «Материалы», счетом 11 «Звериные на выращивании», счетом 45 «Товары отгруженные», счетом 76 «Расчеты с дебиторами и кредиторами» и другое. Собранные суммы списываются на дебет счета 90 «Продажи» всецело либо пропорционально объему реализованных товаров.

5. Сформируйте и утвердите учетную политику предприятия по расчету и отражению торговых затрат. Стоит подметить, что если данные затраты сознаются не в полной мере, то предприятие обязано распределить их по определенным видам затрат, которые устанавливаются инструкцией по использованию плана счетов.

6. Рассчитайте коммерческие расходы как цикл дебета субсчета 90 «Себестоимость продаж» и кредита счета 44. Отразите итог в строке 030 отчета о прибылях и убытках по форме 2.

Совет 10: Как рассчитать сумму налога на добавленную стоимость

Сумма налога на добавленную стоимость начисляется в зависимости от определенного вида продукции и различается по соответствующей процентной ставке. Данный вид налога является косвенным, от того что взимается не с изготовителя, а с покупателя товаров либо служб. Иными словами, эта сумма прибавляется к цене, по которой реализуется продукция.

Инструкция

1. Узнаете процентную ставку НДС на данный вид товара. На 2012 год действуют три яруса процентных ставок: 0%, 10% и 18%. 0 процентов, т.е. неимение налога на добавленную стоимость , используется при продаже товаров либо служб, направляющихся на экспорт либо транзит по территории страны. Это продукция, проходящая через свободную таможенную зону, а также работы и службы, связанные с ее производством, в том числе по перевозке пассажиров либо багажа.

2. 10%-ная ставка для расчета НДС применяется при реализации общественно-важных служб и категорий товаров, которые указаны в перечне статьи №164 Налогового кодекса. Помимо того, это периодические печатные издания за исключением журналов эротического либо рекламного нрава, учебные и научные книги, лекарственные препараты и другие изделия медицинского предназначения.

3. 18%-ная ставка используется для обложения всех остальных товаров и служб, в том числе: безвозмездная передача/оказание, строительно-монтажные работы для собственного потребления, импорт товаров на таможенную территорию страны и пр.

4. Расчет суммы налога на добавленную стоимость является одной из четырех экономических задач на проценты: расчет НДС, расчет суммы с НДС, суммы без НДС и выделения НДС из всеобщей суммы. Это многообразие объясняется отличием сторон, изготавливающих расчет: продавцов, клиентов, налоговиков.

5. Представим, вы предпочли ставку 18%. Примитивный расчет НДС производится по формуле НДС = S 18% = S 18/100, где S – облагаемая сумма. Для расчета суммы с НДС вначале вычислите всеобщую сумму, включающую налог: S1 = S + S 18/100 = S (1+18/100) = S 1,18.

6. Рассчитайте сумму без НДС, для чего первым действием узнайте всеобщую сумму без налога , применяя формулу предыдущего шага: S = S1/1,18. Выделите сумму НДС из всеобщей, для чего отнимите от нее сумму без налога , а именно: НДС = S1 – S = S1 – S1/1,18 = S1 (1 – 1/1,18). Подобно выполняются расчеты для ставки в 10%.

Видео по теме

Видео по теме

Обратите внимание!

Ставки НДС различаются в зависимости от вида производства: на индустриальные товары – 18%, на продовольственные – 10%.

Полезный совет

Для ведения бухгалтерии на предприятии отличнее каждого нанять эксперта соответствующей квалификации.

Общие формулы расчета прибыли.

Валовая прибыль = выручка - себестоимость реализованной продукции или услуги

Прибыль / убыток от продаж (реализации)

= валовая прибыль - издержки

*издержки в данном случае - коммерческие расходы и расходы на управление

Прибыль / убыток до налогообложения = прибыль от продаж ± операционные доходы и расходы ± внереализационные доходы и расходы .

Чистая прибыль / убыток = выручка - себестоимость товара - расходы (управленческие и коммерческие) - прочие расходы - налоги

Форекс. Калькулятор расчета прибыли/издержек.

На форексе и других торговых биржах прибылью/убытками будем считать количество заработанных/потерянных пунктов, издержками - спред и своп.

количество пунктов - количество выигранных

пунктов

количество транзакций - общее количество заключенных сделок

Данный калькулятор использует 4х значные котировки и фиксированный лот

для быстрого подсчета пунктов и количества сделок используем мониторинг счета .

Например

: трейдер совершил 100 сделок, валюта GBPJPY, спред 7 пунктов,рабочий фиксированный лот - 1, своп примерно -50$ сумма (за все сделки),

были прибыльные и убыточные сделки, в итоге трейдер заработал 100 пунктов.

получаем: доход 8050$, чистый доход 950$, издержки 7050$, соотношение прибыли к издержкам 11.88%/

88.13%,

то есть почти всю прибыль трейдер отдает брокеру!

Трейдер должен сделать соответсвующие выводы.

Калькулятор предназначен для поверхностной оценки сделок

. Калькулятор не учитывает разность цены одного пункта у разных валютных пар (в данном примере у валютной пары GBPJPY цена одного пункта при объеме в 1лот - 12.61$,а в примере 10$). Также калькулятор не предоставляет возможности вычисления при торговле разными объемами и при торговле несколькими валютными парами с разным спредом. В таких случаях можно вводить средние значения, но погрешность вычислений возрастет.

Бухгалтерам. Четыре способа расчета прибыли.

Нюансы расчета на практике (+примеры):

Одинаковый процент на весь ассортимент

Способ расчета валового дохода по общему товарообороту используют в случае, когда единый процент торговой надбавки применяют ко всем товарам. При таком варианте сначала устанавливают валовой доход , а потом уже наценку.

Бухгалтер должен применить формулу, которая приведена в документе:

ВД = Т x РН / 100 ,

где Т – общий товарооборот; РН – расчетная торговая надбавка.

Торговую надбавку считают по другой формуле:

РН = ТН / (100 + ТН).

В данном случае: ТН – торговая надбавка в процентах. Под товарооборотом понимают общую сумму выручки.

пример

:

В ООО «Бирюса» остаток товаров по продажной стоимости (сальдо по счету 41) на 1 июля составил 12 500 руб. Торговая наценка по остаткам товара на 1 июля (сальдо по счету 42) – 3100 рублей. В июле получено продукции по покупной стоимости без учета НДС на сумму 37 000 руб. Согласно приказу руководителя организации на все товары бухгалтер должен начислить торговую наценку в размере 35 процентов. Ее размер на поступившие в июле товары составил 12 950 руб. (37 000 руб. х 35%). Фирма выручила от реализации в июле 51 000 рублей (в том числе НДС – 7780 руб.). Расходы на продажу – 5000 руб.

Рассчитаем реализованную торговую наценку по формуле РН = ТН / (100 + ТН):

35% / (100 + 35%) = 25,926%.

Валовой доход будет равен:

ВД = Т x РН / 100

51 000 руб. х 25,926% / 100% = 13 222 руб.

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 50 Кредит 90-1

– 51 000 руб. – отражена выручка от продажи товаров;

Дебет 90-3 Кредит 68

– 13 222 руб.– списана сумма торговой наценки по реализованным товарам;

Дебет 90-2 Кредит 41

– 51 000 руб.– списана продажная стоимость реализованных товаров;

Дебет 90-2 Кредит 44

– 5000 руб.– списаны расходы на продажу;

Дебет 90-9 Кредит 99

– 442 руб. (51 000 руб. – 7780 руб. – (–13 222 руб.) – 51 000 руб. – 5000 руб.) – получена прибыль от продажи.

Каждому товару – свой процент

Этот вариант нужен тем, у кого на разные группы товаров надбавка не одинаковая. Сложность здесь в следующем, каждая из групп включает продукцию с одной и той же наценкой, поэтому необходимо вести обязательный учет товарооборота. Валовой доход (ВД) в таком случае определяют по следующей формуле:

ВД = (Т1 x РН + Т2 x РН + ... + Тn x РН) / 100

,

где Т – товарооборот и РН – расчетная торговая надбавка по группам товаров.

пример:

Бухгалтер ООО «Бирюса» имеет следующие данные:

Небольшие магазины и палатки обычно определяют торговую наценку расчетным способом – «вручную», поскольку не каждый из них может позволить себе дорогостоящее программное обеспечение. Роскомторг еще в 1996 году своим письмом от 10 июля 1996 г. № 1-794/32-5 утвердил «Методические рекомендации по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли». В них комитет предложил несколько вариантов расчета реализованной торговой наценки: по общему товарообороту; по ассортименту товарооборота; по среднему проценту; по ассортименту остатка товаров. Эксперты журнала «Московский бухгалтер» рассмотрели подробнее указанные способы. Способ расчета валового дохода по общему товарообороту используют в случае, когда единый процент торговой надбавки применяют ко всем товарам. При таком варианте сначала устанавливают валовой доход, а потом уже наценку. Бухгалтер должен применить формулу, которая приведена в документе: ВД = Т x РН / 100, где Т – общий товарооборот; РН – расчетная торговая надбавка. Торговую надбавку считают по другой формуле: РН = ТН / (100 + ТН). В данном случае: ТН – торговая надбавка в процентах. Под товарооборотом понимают общую сумму выручки. Пример 1 В ООО «Бирюса» остаток товаров по продажной стоимости (сальдо по счету 41) на 1 июля составил 12 500 руб. Торговая наценка по остаткам товара на 1 июля (сальдо по счету 42) – 3100 рублей. В июле получено продукции по покупной стоимости без учета НДС на сумму 37 000 руб. Согласно приказу руководителя организации на все товары бухгалтер должен начислить торговую наценку в размере 35 процентов. Ее размер на поступившие в июле товары составил 12 950 руб. (37 000 руб. х 35%). Фирма выручила от реализации в июле 51 000 рублей (в том числе НДС – 7780 руб.). Расходы на продажу – 5000 руб. Рассчитаем реализованную торговую наценку по формуле РН = ТН / (100 + ТН): 35% / (100 + 35%) = 25,926%. Валовой доход будет равен: ВД = Т x РН / 100 51 000 руб. х 25,926% / 100% = 13 222 руб. В бухгалтерском учете необходимо сделать следующие проводки: Дебет 50 Кредит 90-1 – 51 000 руб. – отражена выручка от продажи товаров; Дебет 90-3 Кредит 68 – 7780 руб. – отражена сумма НДС; Дебет 90-2 Кредит 42 (сторно) – 13 222 руб.– списана сумма торговой наценки по реализованным товарам; Дебет 90-2 Кредит 41 – 51 000 руб.– списана продажная стоимость реализованных товаров; Дебет 90-2 Кредит 44 – 5000 руб.– списаны расходы на продажу; Дебет 90-9 Кредит 99 – 442 руб. (51 000 руб. – 7780 руб. – (–13 222 руб.) – 51 000 руб. – 5000 руб.) – получена прибыль от продажи. Этот вариант нужен тем, у кого на разные группы товаров надбавка не одинаковая. Сложность здесь в следующем, каждая из групп включает продукцию с одной и той же наценкой, поэтому необходимо вести обязательный учет товарооборота. Валовой доход (ВД) в таком случае определяют по следующей формуле: ВД = (Т1 x РН + Т2 x РН + ... + Тn x РН) / 100, где Т – товарооборот и РН – расчетная торговая надбавка по группам товаров. Пример 2 Бухгалтер ООО «Бирюса» имеет следующие данные: Остаток товаров на 1 июля, руб. Получено товаров по покупной стоимости, руб. Торговая наценка,% Сумма наценки, руб. Выручка от продажи товаров, руб. Расходы на продажу, руб.

Товары группы 1 4600 12 100 39 4719 16 800 3000

Товары группы 2 7900 24 900 26 6474 33 200

Итого: 12 500 37 000 11 193 50 000

Нужно определить расчетную торговую надбавку по каждой группе товаров:

Для группы 1 расчетная торговая надбавка составит:

РН = ТН / (100 + ТН);

39% / (100 + 39) = 28,057%.

Для товаров группы 2:

РН = ТН / (100 + ТН);

26% / (100 + 26) = 20,635%.

Валовой доход (сумма реализованной торговой наценки) будет равен:

(16 800 руб. х 28,057% + 33 200 руб. х 20,635%) / 100 = 11 564 руб.

В бухгалтерском учете фирмы необходимо оформить проводки:

Дебет 50 Кредит 90-1

– 50 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

– 7627 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно)

– 11564 руб. – списана сумма торговой наценки, относящейся к реализованным товарам;

Дебет 90-2 Кредит 41

– 50 000 руб. – списана продажная стоимость реализованных товаров;

Дебет 90-2 Кредит 44

– 3000 руб. – списаны расходы на продажу;

Дебет 90-9 Кредит 99

– 937 руб. (50 000 руб. – 7627 руб. –(–11 564 руб.) – 50 000 руб. – 3000 руб.) – прибыль от продажи.

Простейшая наценка

Надбавку по среднему проценту может применять любая фирма, учитывающая товар по продажным ценам. Валовой доход по среднему проценту рассчитывают по формулам:

ВД = (Т x П)/100, где П – средний процент валового дохода, Т – товарооборот.

Средний процент валового дохода будет равен:

П = (ТНн + ТНп – ТНв) / (Т + ОК) х 100.

Показатели, приведенные в формуле, означают следующее:

ТНн – торговая надбавка на остаток продукции на начало отчетного периода (сальдо счета 42);

ТНп – наценка на поступившие за это время товары;

ТНв – на выбывшие (дебетовый оборот счета 42 «Торговая наценка» за отчетный период). Под выбытием в данном случае понимают возврат товаров поставщикам, списание порчи и т. п;

ОК – остаток на конец отчетного периода (сальдо счета 41).

пример:

Бухгалтер ООО «Бирюса» выявил остаток товаров на 1 июля (сальдо по счету 41). По продажной стоимости он составил 12 500 рублей. Сумма торговой наценки по этому остатку равна 3100 рублей. В течение месяца получено по покупной стоимости товара на 37 000 рублей (без учета НДС). Наценка, начисленная на поступившую в июле продукцию – 12 950 рублей. За месяц получен доход от продажи в сумме 51 000 рублей (в том числе НДС – 7780 руб.). Остаток товаров на конец месяца составил 11 450 рублей (12 500 руб. + 37 000 + 12 950 – 51 000). Расходы на продажу – 5000 рублей.

Рассчитать реализованную торговую наценку нужно следующим образом. Сначала узнаем средний процент валового дохода

:

П = (ТНн + ТНп – ТНв) / (Т + ОК) x 100;

(3100 руб. + 12 950 – 0) / (51 000 + 11 450) х 100% = 25,7%.

Сумма валового дохода (реализованной торговой наценки) составит:

(51 000 руб. х 25,7%) / 100% = 13 107 руб.

В бухгалтерском учете необходимо сделать проводки:

Дебет 50 Кредит 90-1

– 51 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

– 7780 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно)

– 13 107 руб. – списана сумма торговой наценки по проданным товарам;

Дебет 90-2 Кредит 41

– 51 000 руб. – списана продажная стоимость;

Дебет 90-2 Кредит 44

Дебет 90-9 Кредит 99

– 327 руб. (51 000 руб. – 7780 руб. – (–13 107 руб.) – 51 000 руб. – 5000 руб.) – получена прибыль от продажи (финансовый результат).

Посчитаем, что осталось

При подсчете валового дохода, по ассортименту остатка бухгалтеру необходимы данные о сумме торговой наценки. Для получения этих сведений, следует вести учет начисленной и реализованной надбавки по каждому наименованию товара. В конце каждого месяца проводят инвентаризацию, определяя эти суммы.

Расчет валового дохода по ассортименту остатка товаров проводят по формуле:

ВД = (ТНн + ТНп – ТНв) – ТНк.

Показатели означают следующее:

ТНн – торговая надбавка на остаток товаров на начало отчетного периода (сальдо счета 42 «Торговая наценка»);

ТНп – торговая надбавка на продукцию, поступившую за отчетный период (кредитовый оборот счета 42 «Торговая наценка» за отчетный период);

ТНв – торговая надбавка на выбывшие товары (дебетовый оборот счета 42 «Торговая наценка»);

ТНк – наценка на остаток в конце отчетного периода.

пример:

Сумма торговой наценки, относящейся к остатку товаров на 1 июля (сальдо по счету 42), – 3100 рублей. Начисленная надбавка на продукцию, поступившую в июле – 12 950 рублей. За месяц фирма выручила от продажи 51 000 рублей. Наценка по остатку товаров на конец месяца по данным инвентаризации (сальдо по счету 42) – 2050 рублей. Расходы на продажу – 5000 рублей. Рассчитаем реализованную торговую наценку:

ВД = (ТНн + ТНп – ТНв) – ТНк;

(3100 руб. + 12 950 – 0) – 2050 = 14 000 руб.

В бухгалтерском учете необходимо оформить проводки:

Дебет 50 Кредит 90-1

– 51 000 руб.– отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

– 7780 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно)

– 14 000 руб. – списана сумма торговой наценки по проданным товарам;

Дебет 90-2 Кредит 41

– 51 000 руб. – списана продажная стоимость проданного;

Дебет 90-2 Кредит 44

– 5000 руб. – списаны расходы на продажу;

Дебет 90-9 Кредит 99

– 1220 руб. (51 000 руб. – 7780 руб.– (–14 000 руб.) – 51 000 руб. – 5000 руб.) – получена прибыль от продажи.

Подводим итоги.

Для расчета налога на прибыль, необходимо знать покупную стоимость товаров. Ее можно определить исходя из величины реализованной торговой наценки при использовании любого из этих способов (за исключением метода по среднему проценту). Однако не стоит забывать о возможных отклонениях покупной стоимости в бухгалтерском и налоговом учетах. Например, в бухгалтерском учете проценты за кредит включают в стоимость товаров. Для налогового учета такие проценты входят в состав внереализационных расходов.

При способе определения наценки по среднему проценту покупная стоимость проданного товара в бухгалтерском учете может не совпадать с таким же показателем в налоговом учете. Это происходит из-за того, что у каждой группы своя надбавка. При расчете реализованной наценки в бухгалтерском учете все данные усредняются, а в налоговом учете выручку от продажи уменьшают на стоимость приобретенных товаров (ст. 268 НК). Последняя определяется в соответствии с учетной политикой.

В слове «прибыль» заключена вся важность и целесообразность деятельности любого субъекта предпринимательства.

Очень хорошо для предприятия, если это значение положительное. Оно обозначает успех и грамотное управление руководителей. Но если в расчете прибыли получено отрицательное значение, то предприятие убыточно, а администрация предприятия допустила ошибки в планах производства.

Прибыль появляется в момент продажи продукции. Ее показатель характеризуется разницей между ценой проданного изделия и расходами, которые потребовались на его изготовление. Как же правильно определить прибыль, чтобы учесть все затраты в расчетах ? Об этом и пойдет сегодняшний разговор.

Что такое прибыль от реализации продукции и как она формируется?

Во время продажи своих изделий предприятие получает выручку. Так вот если из суммы полученных от продажи денег вычесть все расходы, вложенные в производственную деятельность для их изготовления, то в результате получим значение или как его еще называют валовый доход от реализации готовой продукции.

На практике различают несколько видов прибыли

:

На практике различают несколько видов прибыли

:

- бухгалтерская;

- чистая;

- экономическая.

Прибыль бухгалтерская подразумевает сумму, полученную в результате вычитания из выручки потраченных расходов на производство реализованной продукции, к которой еще добавляются или изымается доходы или расходы от внереализационных операций. Чистая прибыль получается при вычитании из бухгалтерской общей суммы налоговых сборов на реализованную продукцию. И третий вид экономической прибыли вычисляют путем вычитания из выручки себестоимости продукции.

Получение прибыли от продукции планируется до начала отчетного периода. В основу закладываются результаты анализа от предыдущей деятельности предприятия и других факторов, которые влияют на формирование цены изготавливаемой товарной продукции.

Для чего необходим расчет данного показателя

Показатель прибыли - это оценка эффективности работы всего предприятия. Чем выше это значение, тем успешнее выполнение всех производственных задач и экономнее расходование средств на выполнение производственных задач. Поэтому каждый отчетный период производиться определение прибыли.

После завершения каждого отчетного периода необходимо сравнивать показатель прибыли с его значениями за предшествующие периоды. Вывод будет такой: если в последних значениях наблюдается прирост, то значит, производственная деятельность проведена эффективно. Если этого не наблюдается или того хуже, сумма прибыли снизилась, то срочно нужно анализировать все этапы производства и проводить маркетинговые исследования. Иначе ожидает .

После завершения каждого отчетного периода необходимо сравнивать показатель прибыли с его значениями за предшествующие периоды. Вывод будет такой: если в последних значениях наблюдается прирост, то значит, производственная деятельность проведена эффективно. Если этого не наблюдается или того хуже, сумма прибыли снизилась, то срочно нужно анализировать все этапы производства и проводить маркетинговые исследования. Иначе ожидает .

Рассчитывается по показателю прибыли в соотношении с затратами. Процентное соотношение в пределах 8-10% говорит о хорошей работе организации. Если значение ниже, то необходимо снизить затраты на себестоимость и продумать какие мероприятия позволят увеличить прибыль.

Если Вы еще не зарегистрировали организацию, то проще всего

это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

Он идеально подходит для ИП или ООО на УСН , ЕНВД , ПСН , ТС , ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь

, как это стало просто!

Методы расчета показателя

В экономике существует несколько способов расчета величины полученной прибыли

при выпуске изделий:

В экономике существует несколько способов расчета величины полученной прибыли

при выпуске изделий:

- Методом прямого расчета;

- Получение величины дохода на единицу затрат;

- Аналитическим путем.

Рассмотрим каждый более подробно.

Метод прямого счета

Данный способ применяется при условии, что предприятие выпускает малый ассортимент продукции с неизменной стоимостью.

Расчет производят отдельно по каждому виду товаров на основе следующих показателей:

- параметр запланированного объема продукции по отдельному типу номенклатуры;

- планируемая величина затрат на изготовление одного изделия – себестоимость;

- предполагаемая отпускная стоимость 1 штуки товара.

Пример 1.

Пример 1.

Исходные данные:

- На изделие затраты по планируемой себестоимости составляют 10 руб.;

- Планируемая отпускная стоимость штуки – 12 руб.;

- Производственная мощность позволяет осуществить в месяц 500 шт.

Последовательность будет такой:

- Определяем прибыль продажи единицы товара, вычитая из его цены затраты на изготовление (себестоимость):

12 — 10 = 2руб. - Рассчитываем планируемую прибыль от всего объема товаров, которые выпустит предприятие за месяц, умножив полученное число в первом действии на весь объем:

2х500 = 1000 руб.

Таким образом, общая планируемая прибыль должна составить 1000 рублей.

Расчет прибыли за 1 рубль затрат

Данный способ используют для уточнения величины прибыли на 1 рубль затрат учитывая весь объем выпускаемой продукции. Обычно его не применяют для уточнения этого значения по конкретным видам изделий.

Для получения искомого числа необходимо знать такие параметры

:

Для получения искомого числа необходимо знать такие параметры

:

- планируемые затраты на производство;

- какая сумма выручка была получена в предыдущем периоде от реализации готовых изделий;

- сколько ожидается получить денег от продажи выпущенной продукции.

Чтобы вычислить доходную часть и установить стабильную отпускную цену нужно произвести расчет прибыли от 1 руб. затрат при изготовлении товарной продукции.

Вначале определяют прибыль за предыдущий отчетный период, полученную от продажи единицы продукции по формуле:

P = F – S, руб.,

где

P - прибыль;

F - оптовая цена;

S - себестоимость продукции.

Следующим этапом определяют насколько рентабельной была работа всего предприятия.

Для этого вычисляют соотношение чистой прибыли к себестоимости за 1 единицу продукции:

Рен= Р/S*100 (%)

Если этот показатель превышает 10%, то предприятие считается рентабельным.

Величина прибыли за каждый затратный рубль определяется по такой формуле:

Р1руб.=S/C,

где S – себестоимость;

С – стоимость 1 штуки при продаже.

Все эти значения показывают не только основную прибыль предприятия, а еще и процентное соотношение ее к затратам на выпуск, которое должно быть не менее 10%. Тогда рентабельность производства оценивается, как очень хорошая.

Пример 2.

Пример 2.

Исходные данные:

- величина затрат на 1 руб. выпускаемого изделия в отчетном периоде составят 90 коп.;

- планируется осуществить общий выпуск товаров на сумму 10 тыс. руб.;

- введен режим экономии для снижения затрат на 1 руб. продукции в размере 5 коп. за каждую штуку.

Какая прибыль будет получена с 1 руб. затрат?

Определяем, прежде всего, величину планируемых затрат по себестоимости на изготовление 1 руб. продукции с учетом введенного режима экономии:

90 — 5 = 85 коп

Получается, на 1 рубль продукции по отпускной цене производству нужно потратить 0,85 руб., что называется планируемой себестоимостью.

Поскольку всего запланировано изготовить товаров на сумму 10 тыс. рублей, то общая себестоимость будет:

0,85 х 10000 =8500 руб.

Теперь можно определить сумму прибыли при условии полной продажи изделий :

10000 -8500 = 1500рублей

Вывод: на 1 рубль готовой продукции затраты составят 0,85 коп., а прибыль при этом будет равна 0,15 коп. Такой метод расчета получения плановой прибыли от реализации продукции достаточно точен. Но недостатком его является то, что нет возможности выявить влияние конкретных факторов на размер прибыли и их изменение.

Аналитический способ

Эта методика применяется не только для определения общего показателя прибыли, а также с целью анализа всех факторов, которые влияют на изготовление и сбыт изделий.

К ним относятся:

К ним относятся:

- ассортимент и качество изделий;

- объемы выпускаемых товаров;

- затраты на себестоимость;

- показатели оптовой стоимости;

- рентабельность.

Очень важно, что этот способ дает возможность оценить, какое влияние оказывают разные факторы на доходную часть и в тоже время принять нужные меры для ее поддержания на должном уровне и увеличения.

Используется он для определения будущей прибыли двумя направлениями: по сравнимой и несравнимой продукции.

Отличие данных о товаре заключается в том, что изготавливались ли они в перед плановым сроком или нет. Если такое событие имело место, то применяют данные прошлого отчетного периода для расчета величины будущей прибыли по сравнимой продукции. Когда в производство запускается процесс выпуска изделий, не изготавливаемых в прошлом периоде, то используются параметры несопоставимой продукции.

Исходные данные для сравнимой продукции:

- затраты по себестоимости в базовом периоде – 120 тыс. руб.

- Коэффициент возрастания объемов выпущенных изделий в планируемом периоде – 1,15;

- Коэффициент планируемого снижения расходов на изготовление 1 шт. – 0,95;

- Коэффициент рентабельности за отчетный период составил – 0,3.

Величина прибыли должна составить в планируемом периоде следующую сумму:

120 000х1,15х0,95х0,3= 39,5 тыс. руб.

Удобно для расчетов отразить все параметры в таблице.

Исходные данные для расчета

В данном случае расчет прибыли нужно осуществить отдельно по сопоставимой и несравнимой продукциях.

Вначале нужно рассчитать базовую прибыль , полученную в предыдущем периоде. Исходя из нее, осуществляется корректировка ожидаемой суммы дохода с учетом всех факторов, сказавшихся на этой величине исключительно в базовом периоде.

Также и в отношении базовой рентабельности , которая вычисляется из данных прошедшего срока. Ее определяют путем деления полученной величины базовой прибыли на затраты по себестоимости в том же периоде.

Планируемые показатели в будущем периоде определяют следующим образом:

- себестоимость остается исходя из прошедшего периода;

- размер ожидаемой прибыли определяют по параметру базовой рентабельности.

Во время расчета планируемых доходов нужно принимать во внимание отдельные факторы, которые могут изменить величину ожидаемой прибыли (уменьшение себестоимости, возрастание количества выпускаемых изделий и т.п.)

Как видите, расчеты при этом методе выполняются поэтапно

:

Как видите, расчеты при этом методе выполняются поэтапно

:

- рассчитываются базовые параметры прибыли и рентабельности;

- данные сопоставимой продукции, выпуск которой будет осуществляться, определяется по параметрам себестоимости за ушедший период до планового;

- используя параметр уровня базовой рентабельности, в расчетах определяют размер будущей прибыли;

- необходимо также не упустить определение величин отдельных факторов, оказывающих влияние на изменение доходов в планируемом периоде.

Размер денежной выгоды несравнимой продукции может быть найден методом прямого расчета, если имеются соответствующие данные Если они отсутствуют, то используют показатель средней рентабельности продукции по предприятию.

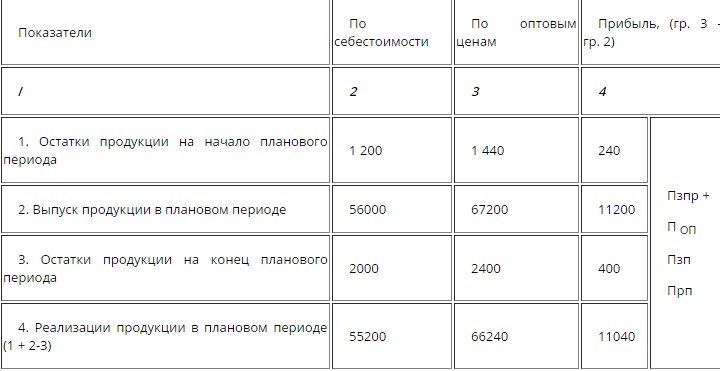

Процедура расчета прибыли от реализации в плановом периоде

Размер денежной выгоды, полученной от сбыта изготовленных изделий рассчитывается, как разница между расходами и валовой прибылью. Величину валовой прибыли высчитывается путем вычета затрат на сбыт от суммы выручки, полученной за время продаж.

Расходы на реализацию учитывают только прямые для сбывания продукции.

Выгода от реализации определяется по формуле:

Прпр = Впр – УР – КР

где,

Впр – валовая прибыль;

УР, КР – расходы управленческого и коммерческого характера соответственно;

Прпр – полученная выгода (прибыль).

Для определения валовой прибыли :

Впр = Во – Сбст

где, Сбст – продажная себестоимость;

Во – сумма выручки.

При вычитании из значения полученной выгоды всех других трат и налогов будет получена чистая прибыль.

Оформление бухгалтерских проводок

В бухгалтерии прибыль от продажи задействует несколько счетов :

Какие же проводки нужно выполнить, чтобы получить финансовый результат, т.е. размер прибыли.

Они будут следующими:

- 50 /90.1 — 900 тыс. руб. – в кассу предприятия внесена выручка от продаж наличными;

- 90.2 /41 — 790 тыс. руб. – списана себестоимость продаж;

- 90.7 /44 — 68 тыс. руб. – списаны расходы на реализацию.

Вот как нужно это выполнить:

- 90.1 / 90.9 — 900 тыс. руб.

- 90.9 / 90.2 — 790 тыс. руб.

- 90.9 / 90.7 — 68 тыс. руб.

В ходе проводок определяем, что оборот по кредиту счета 90.9 составляет 900 тыс. руб., т.е. сумму выручки от продаж. В дебете необходимо отразить 858 тыс. руб. (790 тыс. руб. + 68 тыс. руб.). Таким образом, в конце отчетного периода получилось кредитовое сальдо 42 тыс. руб., обозначающее прибыль от реализации.

Анализ полученных данных

Решающую роль играет анализ всех факторов, влияющих на чистую прибыль предприятия. Важно правильно оценить финансовый результат деятельности предприятия, который должен быть отражен в бухгалтерском учете. Обосновано это тем, что для бухгалтера важно правильно рассчитать налоговые взносы, которые нужно уплачивать с прибыли.

Основной параметр при этом является валовая прибыль, полученная в результате реализации.

Основной параметр при этом является валовая прибыль, полученная в результате реализации.

На ее размер влияют такие факторы:

- величина выручки;

- себестоимость сбытых изделий;

- размер стоимости 1 в натуральном выражении (тонны, штуки, л, м2 л и т.д.);

- колебания спроса по ассортименту сбытой продукции.

Определяют размер валовой прибыли таким образом:

Вп = Орп= Ц – С,

где Орп — объем сбытой продукции;

Ц – выручка;

С — себестоимость проданных изделий.

Необходимо обратить внимание, что основные параметры, влияющие на размер валовой прибыли, являются показатели выручки, себестоимость и перемены ассортимента реализованной продукции.

Методы увеличения данного показателя

Приоритетными направлениями в плане увеличения прибыли

являются такие:

Приоритетными направлениями в плане увеличения прибыли

являются такие:

- Полная загрузка производственных мощностей предприятия с целью выпуска товаров, превосходящих по своим потребительским свойствам аналоги конкурентов.

- Максимальное использование производственной мощности для изготовления продукции, не имеющей аналогов, в связи с монопольным положением компании.

- Постепенное наращивание объемов и продаж при условиях выпуска продукции, которая не имеет особенностей по сравнению с аналогами. Для этого необходимо повысить эффективность производства для снижения затрат на изготовление и сбыт. Постоянно должны проводиться маркетинговые исследования для создания условий улучшения реализации и превосходства над конкурентами.

Инструкция по построению отчетов по валовой прибыли и себестоимости в 1С представлена в следующем видеоуроке:

В терминологии «доход» содержится вся важность и целесообразность трудовой деятельности любого субъекта предпринимательства. Главное, чтобы этот показатель был положительным .

По сути, оно отображает успех и грамотное управление руководства. Однако если в процессе расчета дохода был получен отрицательный показатель, то компания признается убыточной, что указывает на допущение каких-либо ошибок в производственных планах.

Как посчитать

Сумма финансовой выгоды, которая была получена от реализации изготовленной продукции, определяется как разница между денежными затратами и валовым доходом . Размер валового дохода рассчитывается методом вычета расходов на реализацию от суммы прибыль, приобретенной за время продаж.

Финансовые потери при реализации берутся во внимание исключительно прямые для сбыта товара.

Выручка от продаж рассчитывается по установленной формуле:

Пол_выр. = ВД – РУ – РК, в которой

Пол_выр. – полученная , ВД – валовый доход, РУ и РК – затраты управленческого и коммерческого характера соответственно.

В свою очередь, валовый доход определяется по формуле:

ВД = РП – РС, в которой

ВД – валовый доход, РП – размер прибыли, РС – реализационная себестоимость.

В процессе вычитания из показателя полученного дохода всех иных затрат и налоговых сборов будет получено значение чистой выручки. Как видно, каких-либо сложностей в процессе расчета нет.

Основные методы

На сегодня в экономике предусмотрено несколько вариантов расчета объема полученного дохода в процессе изготовления продукции, а именно:

- способ прямого определения;

- получение объема прибыли на каждую единицу расходов;

- аналитический вариант.

Рассмотрим подробней каждый из них.

Данный вариант может быть использован исключительно при условиях, что компания изготавливает небольшой объем товаров с неизменной себестоимостью

.

Данный вариант может быть использован исключительно при условиях, что компания изготавливает небольшой объем товаров с неизменной себестоимостью

.

Расчет осуществляется по отдельности для каждой разновидности продукции на базе таких показателей , как:

- параметр запланированного числа товара отдельно по каждому типу номенклатуры;

- планируемый объем расходов на производство одной единицы товара – цена;

- ожидаемая отпускная себестоимость 1 единицы продукции.

Рассмотрим пример. Исходные сведения заключаются в следующем:

- на товар расходы по ожидаемой цене составляют порядка 10 рублей;

- производственные мощности позволяют изготавливать ежемесячно 500 единиц товара;

- прогнозируемая отпускная себестоимость составляет порядка 12 рублей.

Беря во внимание данные значения, произведем расчет дохода , который прогнозируется получить от продажи товаров, способом прямого определения.

Последовательность действий заключается в следующем .

Рассчитывается реализационная прибыль единицы продукции, вычитывая из ее себестоимости расходы на производство (цену):

2 руб. * 500 = 1000 рублей.

Исходя из этого, суммарная прибыль составит 1000 рублей.

За 1 рубль расходов

Этот вариант применяется с целью уточнения объема прибыли на каждый рубль расходов , причем взяв во внимание объем изготавливаемого товара. Нередко его применяют для уточнения этого показателя по конкретным разновидностям продукции.

Для возможности получить необходимый показатель, обязательно следует знать такие значения , как:

- прогнозируемые производственные затраты;

- какова сумма выручки была приобретена в прошлом периоде от продажи готового товара;

- сколько прогнозируется получить финансовых средств от реализации изготовленного товара.

Д = ОС + СТ, в которой

Д – доход, ОС – оптовая себестоимость, СТ – себестоимость товаров.

Рентаб. = ОС / СТ

Если полученное значение будет выше 10% , то компания является рентабельной.

Объем доходов за каждый израсходованный рубль можно рассчитать по формуле:

Од_1р. = Ц – Себ., в которой

Ц – цена, Себ. – себестоимость 1 единицы в процессе реализации.

Все эти показатели способны указать не только на основной доход компании, но и дополнительно отобразить процентное соотношение ее к расходам на изготовление, которое не должно опускать ниже отметки в 10%. В этой ситуации рентабельность производства считается положительной.

Аналитический

Данная методика используется не только с целью расчета общего значения прибыли, но и дополнительно произвести анализ всех без исключения факторов, которые оказывают воздействие на производство и сбыт продукции. К ним принято относить:

- ассортимент и уровень качества продукции;

- объемы изготавливаемого товара;

- расходы относительно себестоимости;

- значения оптовой себестоимости;

- значение рентабельности.

Стоит отметить, что данный метод предоставляет возможность оценить, какое именно влияние оказывают различные факторы на прибыльную часть, и одновременно с этим какие меры следует принимать для ее поддержания на соответствующем уровне и для повышения.

Применяется методика для расчета будущей прибыли несколькими направлениями

:по сравнимой и несравнимой продукции.

Применяется методика для расчета будущей прибыли несколькими направлениями

:по сравнимой и несравнимой продукции.

Различие сведений о продукции заключается только в том, что производилась она в плановом периоде либо же нет. Если же этому было место, то во внимание берутся сведения по прошлому отчетному периоду для определения объема будущей прибыли по отношению к товарам.

Когда в производство запускается процесс изготовления продукции, которая еще не изготавливалась ранее, применяется значение несопоставимого товара.

Рассмотрим пример. Исходные сведения для сравнимого товара:

- расходы по цене в основном периоде – порядка 120000 рублей;

- коэффициент повышения объемов изготавливаемой продукции в плановом периоде – 1,15;

- коэффициент планируемого понижения производственных затрат на 1 единицу – 0,95;

- коэффициент рентабельности за отчетный период составляет порядка 0,3.

Размер прибыли должен показать в плановом периоде следующее значение:

120000 * 1,15 * 0,95 * 0,3 = 39500 рублей.

В процессе определения будущей прогнозируемой прибыли необходимо брать во внимание отдельные факторы, которые в состоянии изменить объем предполагаемого дохода (снижение себестоимости, повышение число изготавливаемой продукции и так далее).

Как видно, все без исключения расчеты этим способом осуществляются поэтапно , а именно:

- Следует определить базовые показатели дохода и рентабельности.

- Сведения сопоставимого товара, изготовление которого будет происходить, рассчитывается по характеристикам себестоимости за прошлый плановый период до начала текущего.

- Беря во внимание значения уровни основной рентабельности, в своих расчетах следует определить сумму будущего дохода.

- Дополнительно следует не забывать упускать расчет объема отдельно взятых факторов, которые способны оказать существенное воздействие на видоизменение прибыли в текущем плановом периоде.

Сумма финансовой выгоды несравнимого товара может быть определена способом прямого исчисления, при обязательном наличии соответствующих сведений. В том случае, если необходимая информация отсутствует, то в учет берется значение средней рентабельности товаров по компании в целом.

Рассмотренные способы позволяют в кратчайшие сроки определить все необходимые показатели с целью принятия верных и быстрых управленческих решений, которые позволят существенно улучшить прибыль и увеличить производство той или иной компании.

Раздельное отражение выручки от реализации продукции и товаров в 1С представлено ниже.